La depreciación es el mecanismo mediante el cual se reconoce el desgaste que sufre un bien por el uso que se haga de él; su reconocimiento es proporcional al tiempo en que el activo puede generar ingresos o se mantiene en condiciones de ser utilizado; (Esto es lo que se llama vida útil de un bien o un activo). La vida útil es diferente en cada activo y depende de la naturaleza del mismo.

Siigo permite manejar dos sistemas de depreciación los cuales se describen a continuación:

1. Método depreciación – Línea recta

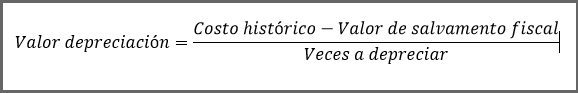

Es el método de depreciación más utilizado y con este se supone que los activos se usan más o menos con la misma intensidad año por año a lo largo de su vida útil; por tanto, el valor de la depreciación periódica debe ser del mismo monto. Este método distribuye el valor histórico del activo en partes iguales por cada año de uso. Para calcular la depreciación anual basta dividir su valor histórico entre los años de vida útil. El valor a contabilizar mensualmente se genera utilizando la siguiente fórmula:

2. Método depreciación – Suma de dígitos

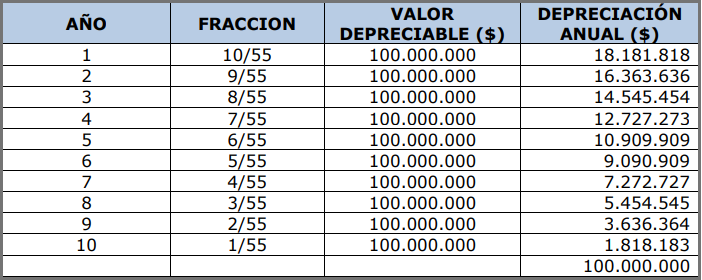

El método de depreciación por suma de dígitos aplica sobre el valor por depreciar una fracción cuyo denominador corresponde a la suma de los dígitos de los años de vida útil y el numerador es el número de años que le resta de vida útil al activo. Ejemplo. Costo del activo depreciable $ 100.000.000; vida Útil 10 años.

- Se calcula la suma de los dígitos de los años: 1+2+3+4+5+6+7+8+9+10 = 55

- La suma se convierte en una suma de fracciones que debe ser igual a la unidad: 1/55+2/55+3/55+4/55+5/55+6/55+7/55+8/55+9/55+10/55 = 1

- La depreciación de cada año se calcula de la siguiente manera:

Los aspectos más importantes a tener en cuenta para el correcto funcionamiento del proceso de depreciación son:

1. Definir los grupos o tablas de Activos Fijos, allí se definen las cuentas contables en las cuales se contabilizará el proceso de Depreciación.

2. Haber creado en forma correcta el catálogo de activos fijos, pues de allí se toman datos importantes para ejecutar el proceso de depreciación como son:

- Fecha de compra y fecha de última depreciación.

- Si es Depreciable.

- Método de depreciación.

- Estado del Activo.

3. Es necesario registrar el valor de la compra del Activo Fijo.

4. Definir un Documento Tipo – L para realizar la contabilización del proceso de depreciación.

5. Es necesario ejecutar el proceso de depreciación el último día del mes.

Importante: el proceso de depreciación únicamente se contabiliza al mes siguiente de registrada la compra. Te recomendamos que en tu empresa se maneje el mismo proceso de depreciación para todos los activos fijos, bien sea Línea recta o Suma de dígitos.

Para ejecutar el proceso de depreciación puedes utilizar el buscador de menú o ingresar por la ruta: Activos Fijos – Procesos de Activos – Proceso de Depreciación Fiscal – Niif.

Al ingresar allí te habilita la siguiente ventana:

En ella es necesario ingresar la siguiente información:

Calcula y contabiliza depreciación: seleccionas el tipo de contabilización a realizar:

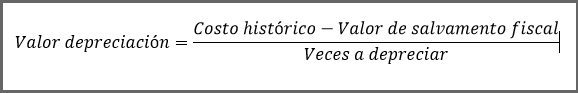

a. Fiscal: al momento de seleccionar esta opción el sistema calculará y contabilizará la depreciación basado en el costo histórico y en las vidas útiles fiscales que se hayan incluido en la apertura de activos fijos, adicionalmente tendrá en cuenta el valor incluido en el campo de valor de salvamento en cuyo caso deduce este valor de la base de cálculo de la depreciación. La fórmula que el sistema utiliza para realizar este proceso es:

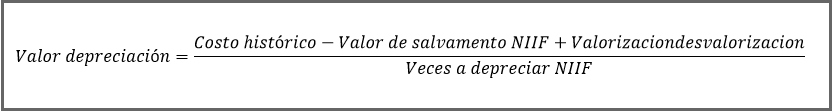

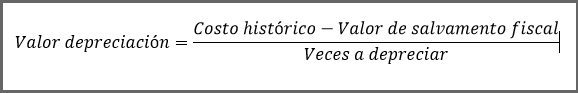

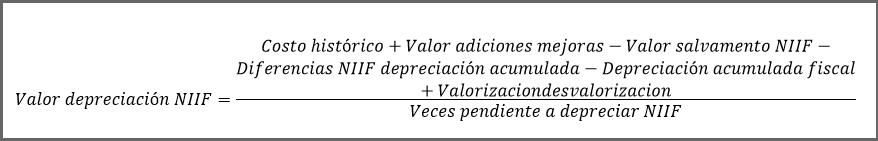

b. Solo diferencias: al seleccionar esta opción el sistema calculará y contabilizará solo diferencias, para esto el sistema calcula la depreciación en NIIF y lo compara con la depreciación fiscal y halla la diferencia, la cual contabilizará. Para dicho cálculo tiene en cuenta el valor de salvamento NIIF incluido en el catálogo de activos fijos, en cuyo caso, deduce este valor de la base de cálculo de la depreciación Las fórmulas que utilizará son:

- Para hallar la depreciación fiscal.

- Para hallar la depreciación NIIF.

- Para hallar la diferencia.

c. Niif: una vez seleccionada esta opción, el sistema no solo calcula y contabiliza la depreciación fiscal y adicionalmente las diferencias. Para ambos casos tiene en cuenta el valor de salvamento de fiscal y NIIF respectivamente. Las fórmulas que utilizará son:

- Para hallar la depreciación fiscal.

- Para hallar la depreciación NIIF.

- Para hallar la diferencia:

Comprobante depreciación fiscal: en esta opción incluyes el comprobante previamente definido para que contabilice la depreciación fiscal. Se habilita cuando es seleccionada la opción fiscal o NIIF.

Comprobante diferencias: debes incluir el comprobante previamente definido para contabilizar las diferencias por estimación generadas entre la depreciación fiscal y NIIF. Se habilita solo cuando se selecciona la opción de Diferencias y NIIF

Nit: te recomendamos digitar el Nit de tu propia empresa por ser un proceso interno de la organización.

Activo desde – Activo hasta: asignar el código del activo o rango de activos fijos a los cuales les vas a ejecutar el proceso de depreciación.

Si es solamente un activo lo seleccionas, pero si son todos los activos fijos es necesario pasar estos campos con Enter y el sistema tomara todos los activos creados en el sistema y que cumplan las condiciones para aplicar los valores de depreciación

Seguro: al seleccionar esta casilla el sistema inicia en forma automática el proceso de contabilización de la depreciación.

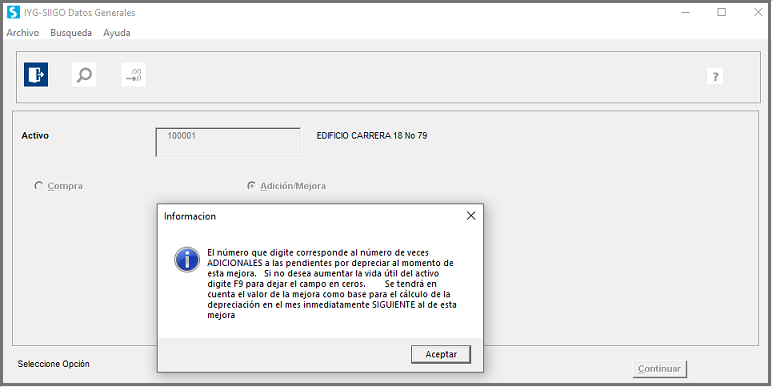

En el caso de las mejoras el sistema las tiene en cuenta en el proceso, aumenta el costo histórico y el número de veces a depreciar cambia siempre y cuando se haya marcado número de veces adicionales a depreciar, en el momento de la compra o ingreso de la mejora.

Después de realizado el cálculo te presenta una ventana donde solicita confirmación:

Al escoger la opción si, te genera un informe en excel con los cálculos realizados, después te presentará una nueva ventana:

Al seleccionar si, el sistema contabiliza la depreciación correspondiente. Si seleccionas no, el sistema no realiza ningún documento.

¿Por qué sucede que parametrizo tanto fecha de compra, método de depreciación, la marcación “Depreciable” y las respectivas veces a depreciar. Pero aún cuando ya se cumplieron las veces a depreciar, se sigue depreciando, teniendo entonces su valor de activo en negativo al punto de tener sumas muy muy altas.?

2 marzo, 2023 at 3:36 pmHola Edson, verifica que el activo no tenga saldo, que la fecha final de depreciación este correcta, de acuerdo al número de veces a depreciar, puede pasar que esa fecha todavía no esta finalizada.

3 marzo, 2023 at 3:26 pmHola buenas tardes , puedo ejecutar el proceso de depreciación de varios meses al mismo tiempo, ósea al final de año puedo correr el proceso de depreciación de todo el año con un solo movimiento? O debe ser mes a mes ?

20 septiembre, 2022 at 3:54 pmHola Arelis, el proceso de depreciación se debe correr mes a mes, en orden, ya que el sistema va tomando el saldo anterior y suma los activos que se adquieren en el mes para hacer la depreciación del mes siguiente.

21 septiembre, 2022 at 12:32 pmBuen dia,

Intento correr la depreciación, pero no me deja hacer los meses de agosto y septiembre.

como puedo solucionar esto?

25 noviembre, 2021 at 12:31 pmHola Juliana, te genera algún error correr el proceso? la depreciación se corre cada primer día del mes y lo hace de los activos ingresados hasta el mes inmediatamente anterior, si es un código de error por favor comunicate con la línea de call center para que te colaboren, verifica estar en la última actualización.

29 noviembre, 2021 at 8:27 amAnexar un ejemplo practico acerca de la contabilización fiscal, NIIF y las diferencias.

19 enero, 2021 at 9:08 amHola Juan Diego, seria que revisaras en este material Saldos diferencia fiscal, y si tienes todavia manejo independiente de Niif y Fiscal puedes ver el siguiente Paso a paso Niif.

20 enero, 2021 at 10:46 am